안녕하세요. 사업자분들께 쉽고 편하게 세무상식을 알려드리는 이지샵입니다. 오늘은 간이과세자의 부가가치세 신고와 관련해서 소개해 드리도록 하겠습니다!

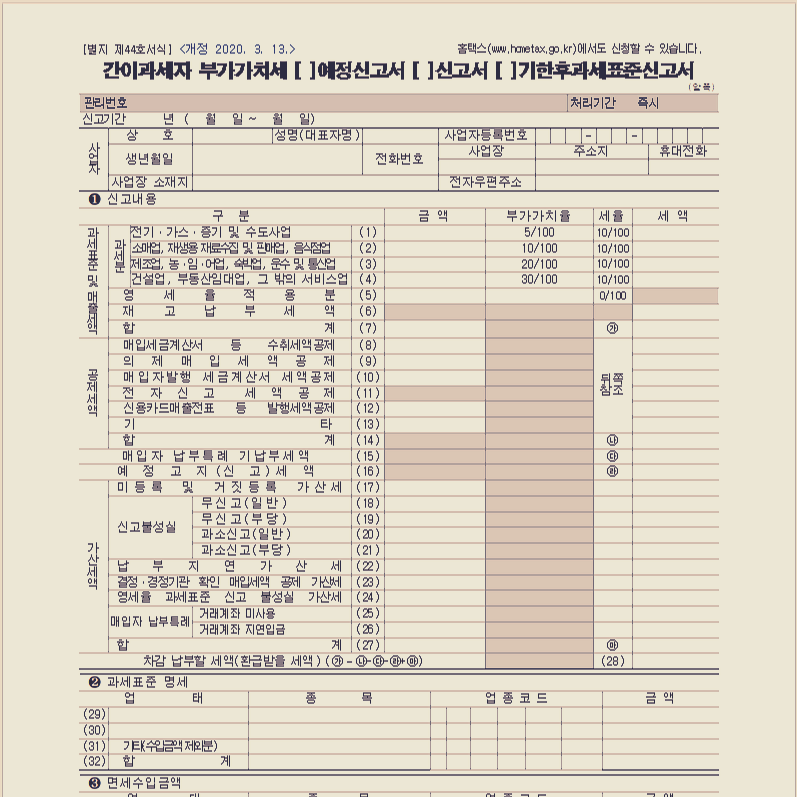

이번 1월 부가가치세 확정신고 기간에는 일반과세자와 함께 간이과세자 사업자분들도 부가가치세 확정신고를 하셔야 합니다.지난 7월에 일반과세 사업자분들은 상반기에 대한 부가가치세 신고를 하셨는데 간이과세자 사업자분들은 신고 대상이 아니었습니다. 따라서 1월 부가가치세 신고 시 간이과세자 사업자분들은 2021년 한 해 매출과 매입에 대한 거래내역을 신고하셔야 합니다.

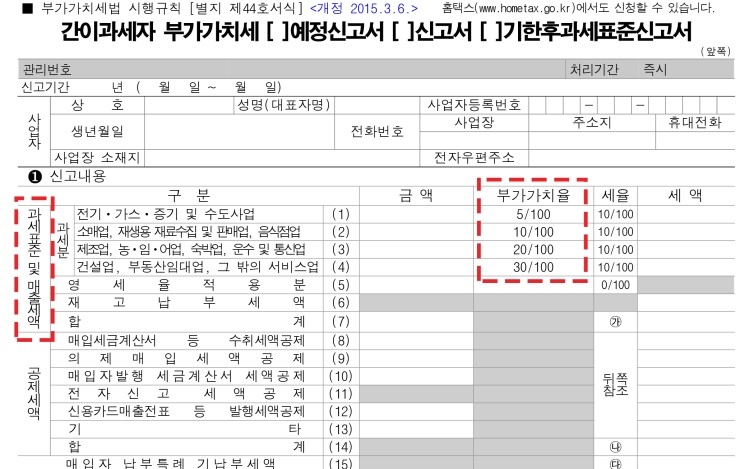

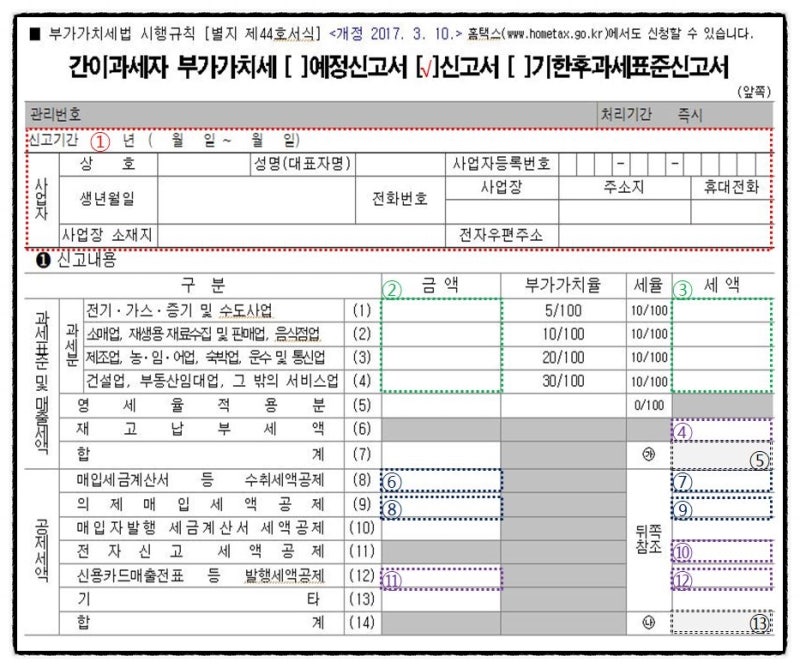

간이과세자의 경우 부가가치세 신고 시 일반과세자와 다른 점은 어떤 것이 있을까요?

첫 번째는 부가가치세 매출세액이 일반 과세자보다 적습니다.

부가가치세율이 10%인 것은 일반과세자나 간이과세자나 마찬가지입니다. 그러나 간이과세자의 경우는 매출액에 업종별 부가율이라는 것이 고려되어 부가가치세율이 적용됩니다. 따라서 일반과세자가 부담하는 매출세액이 10%라면 간이과세자의 경우에는 실제 부담하는 매출세액부담률이 1.5%~4%입니다. 그렇기 때문에 납부하게 되는 부가가치세가 일반 과세자와 비교하면 현저히 줄어드는 것입니다.

두 번째는 납부의무 면제 제도라는 게 있어요.

과세기간(2021년) 중 매출액(공급대가) 합계액이 4800 미만인 경우 부가가치세 납부세액이 면제됩니다. 예를 들어 2021년 매출액이 4천만원이고 간이과세자 부가가치세 신고서 작성 시 최종 납부할 세액이 10만원이 산출되더라도 해당 부가가치세를 납부하지 않는다는 것입니다. 일반 과세자의 경우에는 이러한 제도가 없습니다.

셋째, 일반과세자는 환급받을 수 있지만 간이과세자는 환급받을 수 없습니다.

또 세금 계산서나 신용 카드 영수증, 현금 영수증을 비용 증명으로 받더라도 이에 대한 부가 가치세 매입 세액 공제 금액이 일반 과세자와 차이가 있습니다. 이런 이유로 사업 관련 비용 거래 시 세금 계산서 등의 수령을 소홀히 하는 간이 과세자들이 있습니다! 하지만 세금 계산서 등 정규 증빙의 수령을 소홀히 하는 것은 좋지 않습니다! 간이 과세자의 경우 부가 가치세 신고 때에 매입 세액 공제가 완전히 적용되지 않는 것이 아니라 일부를 공제하는 제도(업종별로 매입 세액의 15%~40%에 해당하는 매입 세액을 공제하는)이 있습니다. 그러므로, 매출이 많을 경우 간이 과세 사업자라면 세금 계산서 등을 받기로 납부 세액을 줄여매입 세금 계산서 등 수령 세액 공제 혜택을 받을 수 있습니다. 만약 납부하는 세액이 없어도 세금 계산서 등은 정규 증빙에 해당하므로 종합 소득세 신고 때에 증명 못한 산세 적용이 되는 것을 방지할 수 있습니다.간이과세자라도 일반과세자처럼 신용카드 발급세액공제 그리고 전자세액공제 적용가능합니다! 간이과세자 사업자 여러분들도 부가가치세 신고준비 잘해서 신고기한인 1/25까지 잘 마무리해주시기 바랍니다.^^간이과세자라도 일반과세자처럼 신용카드 발급세액공제 그리고 전자세액공제 적용가능합니다! 간이과세자 사업자 여러분들도 부가가치세 신고준비 잘해서 신고기한인 1/25까지 잘 마무리해주시기 바랍니다.^^